(Français) The Economist met en garde : “les profits sont bien trop élevés!”

ORIGINAL LANGUAGES, 9 May 2016

Marc Vandepitte | Investig’Action – TRANSCEND Media Service

Ce n’est pas nous, ni le gouvernement qui vivons au-dessus de nos moyens, ce sont les ultra-riches. Générer les méga-bénéfices des grandes entreprises n’est pas tenable, ni socialement ni économiquement. L’analyste politique Marc Vandepitte nous explique pourquoi et esquisse comment inverser la tendance.

« C’est une guerre de classes, et c’est ma classe qui est en train de gagner ».

— Warren Buffetti

Trop peu d’oxygène ?

C’est le mantra de ces dernières années : nous vivons au-dessus de notre condition, nous avons creusé des trous qu’il faut à présent combler, il n’y a pas d’argent pour les projets sociaux, etc etc. Pour faire redémarrer l’économie et créer de l’emploi, les entreprises doivent recevoir plus d’oxygène, l’État et la sécurité sociale doivent être dégraissés. Il faut donc un « tax shift » au profit des entreprises. Le fardeau sera peut-être lourd à porter temporairement, mais d’après ce raisonnement si la vie économique se porte mieux, en fin de compte c’est nous tous qui en profiterons. Voilà l’antienne dont politiciens et laboratoires d’idées de droite nous rebattent les oreilles.

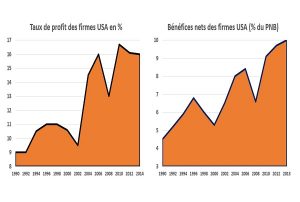

Ce n’est qu’un énorme mensonge, la réalité est le contraire de ce qu’il prétendent. Actuellement les entreprises, plus précisément les grandes entreprises, ne manquent pas d’oxygène, bien au contraire elles en ont trop, beaucoup trop même. Jamais les profits n’ont été aussi élevés qu’aujourd’hui. Pendant le dernier quart de siècle le taux de profitii des entreprises aux Etats-Unis a grimpé de 9 à 16 %. Dans le même temps leur part de richesse nationale a doublé.iii En Europe et au Japon la tendance est similaire.iv

Un atout surréaliste

Selon The Economist, sans doute le journal le plus influent au monde, porte-parole de l’élite économique, les profits du big bizness aujourd’hui sont « anormalement élevés », voire « trop élevés pour être bons ».v Dans une économie saine, la plus grande part des bénéfices vont à de nouveaux investissements, concurrence oblige. Mais les «méga-profits » actuels sont tellement importants que les entreprises ne savent qu’en faire. En 2015 l’ensemble des entreprises US ont réalisé des gains record de plus de 1.600 milliards de dollars, alors qu’elles n’ont réinvesti qu’un bon 500 milliards de dollars.vi L’an dernier, rien qu’aux Etats-Unis, il y avait donc un « excédent » de capital de plus de 1.000 milliards de dollars. Au niveau mondial on évalue le surplus de capital à 7.000 milliards de dollars.vii

Pour vous donner une idée, ce montant équivaut aux revenus annuels totaux de l’Amérique du Sud et de l’Afrique. Il équivaut aussi à 50 fois l’aide mondiale au développement. C’est ce capital dormant, aux côtés de l’argent sale, qui est enfoui au Panama et dans d’autres paradis fiscaux. Ce montant gigantesque nous permettrait de créer des dizaines de millions d’emplois, d’introduire la semaine de 30 heures avec maintien du salaire, de relever les allocations au-dessus du seuil de pauvreté, etc.

Proportionnellement, le surplus de capital pour la Belgique reviendrait à quelque 100 milliards d’euros. Un montant fabuleux dont nos ultra-riches ne savent que faire. C’est trente fois le trou dans le budget, qu’on voudrait récupérer aux dépens de la population laborieuse. En France, l’excédent de capital reviendrait à 500 milliards d’euros, soit dix fois autant que le plan d’économies de Hollande.

D’un côté les gens ordinaires sont de plus en plus pressurés tandis qu’à l’autre bout l’oligarchie accumule des fortunes dont elle n’a que faire. C’est surréaliste ! Il n’y a pas d’argent pour les pensions, la sécurité sociale, l’enseignement ou les soins de santé ? C’est le contraire qui est vrai, il y a de l’argent à la pelle, mais il est détourné de la population laborieuse et thésaurisé par la couche des ultra-riches.

Les causes

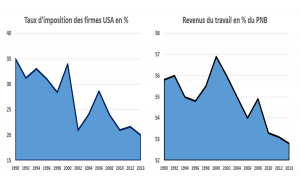

Grosso modo il y a trois raisons à ce phénomène des méga-profits. Premièrement, le taux d’imposition des entreprises est systématiquement revu à la baisse, à quoi il faut ajouter des régimes fiscaux préférentiels pour les plus grandes entreprises. En 1990 le taux d’imposition aux Etats-Unis s’élevait à 35 % – aujourd’hui il n’est plus que de 20 % .viii En Europe et au Japon le recul est encore plus important.ix Partout des voix s’élèvent pour baisser encore ce taux d’imposition … A côté de cela il y a l’évasion et la fraude fiscale que nous connaissons maintenant via les Offshore Leaks, Luxleaks, Swissleaks et autres Panamapapers.x

Deuxième raison : la modération salariale. Ces quinze dernières années le revenu médian des ménages étatsuniens a baissé de 7 %.xi En Europe la part des salaires dans le PNB passait dans la même période de 62 à 58 %.xii Salaires et profits sont des vases communicants : plus les salaires sont bas, plus les bénéfices sont élevés, et inversement.xiii

La troisième cause est la formation de monopoles. Aujourd’hui 147 super-entreprises contrôlent 40 % de l’économie mondiale, et 737 « intégrateurs système » en contrôlent jusqu’à 80 %.xiv Les intégrateurs système sont des méga-entreprises qui contrôlent l’ensemble de la chaîne de production. Elles ont une marque dominante, contrôlent R&D, imposent les prix aux autres. Autour d’elles elles organisent des grappes d’entreprises de sous-traitance complètement subordonnées à leurs intérêts.xv Beaucoup de branches sectorielles évoluent de plus en plus vers un marché de type « winner-takes-all » (le vainqueur rafle toute la mise), qui permet aux entreprises en question de récolter des méga-profits.xvi Ces bénéfices leur permettent de racheter des sous-traitants ou des concurrents, ce qui augmente encore le degré de concentration. Cela boucle le cercle.

Le remède

L’hebdomadaire ultralibéral The Economist ne se préoccupe guère des détenteurs de capitaux qui gagnent des fortunes sur le dos des travailleurs. Mais à ce stade la culture de prédation est allée tellement loin selon le journal que l’oligarchie économique et politique risque de perdre sa légitimité. Cela ressort par exemple des bons scores obtenus par Donald Trump et Bernie Sanders dans les primaires présidentielles aux Etats-Unis. Mais dans un certain nombre de pays européens également le nombre de votes de protestation atteint un niveau alarmant. En outre ces méga-profits risquent de nous mener à une récession de longue durée. Des capitaux dormants sont peu avantageux pour la croissance économique. L’approche monétaire via des taux d’intérêt faibles et des injections massives de liquidités sur les marchés financiers n’a guère produit d’effet et a déjà atteint ses limites. Une approche différente s’impose.xvii

D’aucuns proposent tout simplement de faire tourner davantage la planche à billets et de donner à chaque citoyen quelques milliers d’euros ou de dollars. On en finirait ainsi avec la spirale descendante de la déflation et la demande économique redémarrerait fortement.xviii C’est totalement à contre-courant de la politique d’austérité actuelle que nous imposent toutes les élites politiques. Le problème que pose ce genre de remède, c’est qu’il est défavorable aux marchés financiers et qu’il doit être administré par la Banque Centrale, elle qui justement travaille pour les élites financières.

Pour attaquer de front la maladie, quatre éléments au moins sont nécessaires :

- Pour ranimer l’immense capital dormant aujourd’hui, il faut taxer les millionnaires. Les revenus de cette taxe permettront de lancer un plan Marshall économique et social qui va dynamiser l’économie et soulager pas mal de détresses sociales.

- Pour éviter à l’avenir la création de méga-profits, les taux d’imposition du capital doivent être relevés – et de façon draconienne. Selon les calculs, le taux d’imposition idéal pour les très gros revenus est autour des 80 %.xix Des régimes de faveur comme les « rulings » xx ou les intérêts notionnelsxxi sont à bannir immédiatement. Il faudrait qu’on s’attaque enfin sérieusement à combattre l’évasion et la fraude fiscale. Pour cela, un cadastre des fortunes est indispensable.

- Une autre manière de prévenir les bénéfices excessifs est d’augmenter la masse salariale. Pour pouvoir revenir à des bénéfices « normaux »xxii, la masse salariale actuelle doit augmenter d’au moins 5 %. A l’avenir la masse salariale devra croître proportionnellement à la durée de vie aussi bien qu’à l’accroissement de la productivité.

- Une solution structurelle et durable n’est finalement possible qu’en brisant la toute-puissance de ces méga-entreprises et « intégrateurs système ». Bon gré mal gré, nous touchons là au coeur même de notre système d’accumulation.

Printemps social

Les actuelles oligarchies politiques occidentales ne sont pas disposées à seulement envisager pareilles propositions. Sporadiquement elles protestent ici ou là contre la culture de prédation des 1 % les plus riches, mais en général ce n’est guère que symbolique. En réalité elles dansent sur la musique de la haute société. Si elles ne suivent pas, c’est elles qu’on fait chanter, comme en Grèce l’an dernier.

Il faudra instaurer d’autres rapports de force qui seront construits à partir d’en bas. A cet égard nous voyons des signes prometteurs : le mouvement autour de Bernie Sanders, Podemos, Nuit Debout, … Dans l’élaboration de ces rapports de force, les syndicats joueront un rôle irremplaçable en tant que principales organisations de la population laborieuse. Ce n’est donc pas un hasard si aujourd’hui ils sont la cible d’attaques.

Notes:

i http://www.washingtonpost.com/blogs/plum-line/post/theres-been-class-warfare-for-the-last-20-years-and-my-class-has-won/2011/03/03/gIQApaFbAL_blog.html

ii[1] Le taux de profit est le rapport de la plus-value sur le capital investi (après déduction des impôts).

iii ‘Too much of a good thing’, in The Economist, 26 mars 2016, p. 21-4, http://www.economist.com/news/briefing/21695385-profits-are-too-high-america-needs-giant-dose-competition-too-much-good-thing; ‘Corporate Profits Grow and Wages Slide’, in New York Times, 4 april 2014, http://www.nytimes.com/2014/04/05/business/economy/corporate-profits-grow-ever-larger-as-slice-of-economy-as-wages-slide.html.

iv Entre 1980 et 2013 les bénéfices des 28.000 principales entreprises sont passés de 7,6 % à près de 10 % du produit mondial . Financial Times, 5 janvier 2016, p. 9; http://www.ft.com/intl/cms/s/0/38587178-9824-11e5-95c7-d47aa298f769.html

v The Economist, art. cit.

vi[1] Il s’agit ici respectivement de 1.640 milliards et 536 milliards de dollars. https://research.stlouisfed.org/fred2/series/CP; https://research.stlouisfed.org/fred2/series/W790RC1A027NBEA.

vii ‘Global firms sitting on $7 trillion war chest’, in The Telegraph, 14 augustus 2014, http://www.telegraph.co.uk/finance/11038180/Global-firms-sitting-on-7-trillion-war-chest.html.

viii ‘Corporate Profits Grow and Wages Slide’, art. Cit.

ix http://taxfoundation.org/article/oecd-corporate-income-tax-rates-1981-2012.

x Goeman E., ‘Tussen Luxleaks, offshoreleaks, Swissleaks en Panamapapers: Er is niets veranderd. Niets.’, http://www.dewereldmorgen.be/artikel/2016/04/12/tussen-luxleaks-offshoreleaks-swissleaks-en-panamapapers-er-is-niets-veranderd-niets.

xi https://research.stlouisfed.org/fred2/series/MEHOINUSA672N.

xii http://www.robert-schuman.eu/fr/questions-d-europe/0289-les-couts-salariaux-au-sein-de-la-zone-euro-une-relecture-des-divergences-de-competitivite-et; https://www.nbb.be/doc/ts/indexation/annex13.pdf.

xiii[1] Source des graphiques : ‘Corporate Profits Grow and Wages Slide’, art. cit.

xiv http://arxiv.org/PS_cache/arxiv/pdf/1107/1107.5728v2.pdf; cf. http://www.forbes.com/sites/bruceupbin/2011/10/22/the-147-companies-that-control-everything/. Aujourd’hui 5 à 10 firmes contrôlent plus de la moitié du marché mondial dans des secteurs clés comme l’industrie aéronautique, l’industrie automobile, l’informatique, l’équipement électrique, etc. Mais dans d’autres secteurs aussi le système monopolistique a fortement augmenté. Nolan P., Is China buying the world?, Cambridge 2012, http://digamo.free.fr/nolan122.pdf, p. 18-20.

xv Nolan P., op. cit., p. 16-7.

xvi Financial Times, 16 août 2013, p. 7; http://www.ft.com/intl/cms/s/0/4dc7ab46-0424-11e3-a8d6-00144feab7de.html#axzz2efkXFsZw.

xvii ‘Fighting the next recession’, in The Economist, 20 février 2016, p. 14-7; http://www.economist.com/news/briefing/21693205-policymakers-rich-economies-need-consider-some-radical-approaches-tackling-next.

xviii Münchau du Financial Times le présente ainsi : “Un largage d’hélicoptère signifie que la BCE imprimerait et distribuerait l’argent directement aux citoyens. Si elle distribuait disons, 3.000 milliards d’euros, ou environ 10.000 € par citoyen sur cinq ans, cela prendrait gentiment en charge le problème de l’inflation. Cela dynamiserait instantanément la demande et augmenterait l’investissement puisque les fournisseurs auraient augmenté leur capacité de satisfaire ce supplément de demande. Cette politique court-circuiterait les gouvernements et le secteur financier. Les marchés financiers la haïraient. Elle ne leur rapporterait rien. Mais qui s’en soucie ?” Financial Times, 7 mars 2016 p. 9, http://www.ft.com/intl/cms/s/0/71fb848e-e210-11e5-8d9b-e88a2a889797.html.

xix[1] ‘A True Progressivism’, in The Economist, Special Report on World economy, 13 octobre 2012, p. 26; http://www.economist.com/node/21564410. Cfr. Piketty T., Saez E. & Stantcheva S., ‘Taxing the 1%: Why the top tax rate could be over 80%’, http://www.voxeu.org/article/taxing-1-why-top-tax-rate-could-be-over-80.

xx Ce qu’on appelle les « Excess Profit Rulings » sont une sorte de régime fiscal privilégié qui n’impose une entreprise que sur une partie de ses bénéfices. C’est pourquoi en Belgique plus de 2 milliards d’euros sont restés exemptés, soit une perte pour le Trésor public de 700 millions d’euros : http://www.standaard.be/cnt/dmf20160127_02092867.

xxi Les intérêts notionnels permettent à des entreprises qui ont apporté des fonds propres de déduire un taux fictif de leurs bénéfices, ce qui leur permet de payer moins d’impôts. C’est ainsi que ces dix dernières années 40 milliards d’impôts n’ont pas été levés : http://ptb.be/articles/10-ans-d-interets-notionnels-une-mesure-budgetairement-neutre-qui-deja-coute-40-milliards-d.

xxii Ces 50 dernières années, le taux de profit s’élevait en moyenne à 10 %. Ces 10 dernières années la moyenne est de plus de 15 %. ‘Too much of a good thing’, in The Economist, 26 mars 2016, p. 23.

_________________________________

Traduction du néerlandais : Anne Meert pour Investig’Action.

Go to Original – investigaction.net

DISCLAIMER: The statements, views and opinions expressed in pieces republished here are solely those of the authors and do not necessarily represent those of TMS. In accordance with title 17 U.S.C. section 107, this material is distributed without profit to those who have expressed a prior interest in receiving the included information for research and educational purposes. TMS has no affiliation whatsoever with the originator of this article nor is TMS endorsed or sponsored by the originator. “GO TO ORIGINAL” links are provided as a convenience to our readers and allow for verification of authenticity. However, as originating pages are often updated by their originating host sites, the versions posted may not match the versions our readers view when clicking the “GO TO ORIGINAL” links. This site contains copyrighted material the use of which has not always been specifically authorized by the copyright owner. We are making such material available in our efforts to advance understanding of environmental, political, human rights, economic, democracy, scientific, and social justice issues, etc. We believe this constitutes a ‘fair use’ of any such copyrighted material as provided for in section 107 of the US Copyright Law. In accordance with Title 17 U.S.C. Section 107, the material on this site is distributed without profit to those who have expressed a prior interest in receiving the included information for research and educational purposes. For more information go to: http://www.law.cornell.edu/uscode/17/107.shtml. If you wish to use copyrighted material from this site for purposes of your own that go beyond ‘fair use’, you must obtain permission from the copyright owner.

Read more

Click here to go to the current weekly digest or pick another article:

ORIGINAL LANGUAGES: